Arabic Telegram Group:

اضغط هنا للانضمام إلى مجتمع التليجرام الخاص بنا

مرحبا ايها المتداولين!

يعد مؤشر القوة النسبية RSI أحد أكثر مؤشرات التداول شيوعًا بين المتداولين وهذا لسبب ما. نظرًا لشعبيته وعدد كبير من المستخدمين ، فقد شق المؤشر طريقه ليصبح أحد المؤشرات الافتراضية التي تحصل عليها في نظام التداول الخاص بك والذي ينطبق على جميع المنصات التي ستجدها هناك على الأرجح.

إنه سهل الاستخدام للغاية ، ومن السهل للغاية فهم كيفية عمله ، وإذا ما تم استخدامه بشكل صحيح ، فستندهش من الوظيفة الجيدة التي يؤديها. هيا نبدأ.

تم تطوير مؤشر القوة النسبية بواسطة J.Welles Wilder وتم نشره في كتاب صدر عام 1978 بعنوان New Concepts in Technical Trading Systems ، وفي مجلة Commodities (أصبحت الآن مجلة Futures) في عدد يونيو 1978. لقد أصبح أحد أكثر مؤشرات مؤشرات التذبذب شعبية.

يهدف مؤشر القوة النسبية إلى رسم القوة الحالية والتاريخية أو الضعف لسهم / صك بناءً على أسعار الإغلاق لفترة التداول الأخيرة.

يصنف مؤشر القوة النسبية على أنه مذبذب الزخم. الزخم هو معدل الارتفاع أو الانخفاض في السعر. يحسب مؤشر القوة النسبية الزخم حيث أن نسبة الأعلى تغلق إلى أقل إغلاق: الأدوات التي لديها تغييرات إيجابية أكثر أو أقوى لديها مؤشر القوة النسبية أعلى من الأدوات التي لديها تغييرات سلبية أكثر أو أقوى.

يستخدم مؤشر القوة النسبية RSI عادةً في إطار زمني مدته 14 يومًا ، ويقاس على مقياس من 0 إلى 100 ، مع تحديد مستويات مرتفعة ومنخفضة عند 70 و 30 ، على التوالي. يتم استخدام إطارات زمنية أقصر أو أطول لتوقعات أقصر أو أطول بالتناوب. تحدث مستويات أعلى وأدنى متطرفة -80 و 20 ، أو 90 و 10- بشكل أقل تكرارًا ولكن تشير إلى مستويات متطرفة أقوى.

على الرغم من أن الإطار الزمني الافتراضي هو 14 يومًا ، يحاول الكثير من المتداولين تغييره ، إلا أنني أنتمي إلى هذا الجزء من التجار الذين يعتقدون أنه إذا كان من الجيد استخدام 14 ، فمن المؤكد أنه يجب أن يكون جيدًا بدرجة كافية لي كتاجر. لذلك أنا أؤمن أقل في جميع التعديلات مثل RSI 15 أو 16 أو 17 أو 18 أو 20 أو 21.

نعم ، قد يوفر هذا إشارات أفضل في الفترة ولكن تذكر الغرض وتم إعطاء الارتباط النهائي للإخراج كما هو وهناك سبب لاستخدامه كإعداد افتراضي (إنه رأيي الشخصي فقط).

الصيغة – لكل فترة تداول يتم حساب التغير التصاعدي U أو التغير الهبوطي D. تتميز فترات الصعود بالإغلاق أعلى من الإغلاق السابق:

على العكس ، تتميز فترة الهبوط بإغلاق أقل من إغلاق الفترة السابقة (لاحظ أن D مع ذلك رقم موجب)

إذا كان الإغلاق الأخير هو نفس الإغلاق السابق ، فسيكون كل من U و D صفرًا. يتم احتساب متوسط U و D باستخدام متوسط متحرك ملساء أو معدّل n (SMMA أو MMA) وهو متوسط متحرك سلس أسي مع α = 1 / period. تستخدم بعض الحزم التجارية ، مثل AIQ ، المتوسط المتحرك الأسي القياسي (EMA) كمتوسط بدلاً من SMM في وايلدر.

صاغ وايلدر في الأصل حساب المتوسط المتحرك على النحو التالي: newval = (prevval * (period – 1) + newdata) / period. هذا إذا كان مكافئًا تمامًا للتجانس الأسي المذكور أعلاه. يتم تقسيم البيانات الجديدة ببساطة على فترة تساوي قيمة ألفا المحسوبة 1 / فترة. يتم تعديل القيم المتوسطة السابقة من خلال (الفترة -1) / الفترة التي تكون سارية المفعول الفترة / الفترة – 1 / الفترة وأخيرا 1 – 1 / الفترة التي هي 1 – ألفا.

نسبة هذه المتوسطات هي القوة النسبية أو عامل القوة النسبية:

إذا كان متوسط قيم D يساوي صفرًا ، فوفقًا للمعادلة ، ستقترب قيمة RS من اللانهاية ، بحيث يقترب مؤشر القوة النسبية الناتج ، كما هو محسوب أدناه ، من 100.

ثم يتم تحويل معامل القوة النسبية إلى مؤشر قوة نسبي بين 0 و 100:

يجب تهيئة المتوسطات المتحركة الملساء بشكل مناسب باستخدام متوسط متحرك بسيط باستخدام القيم n الأولى في سلسلة الأسعار.

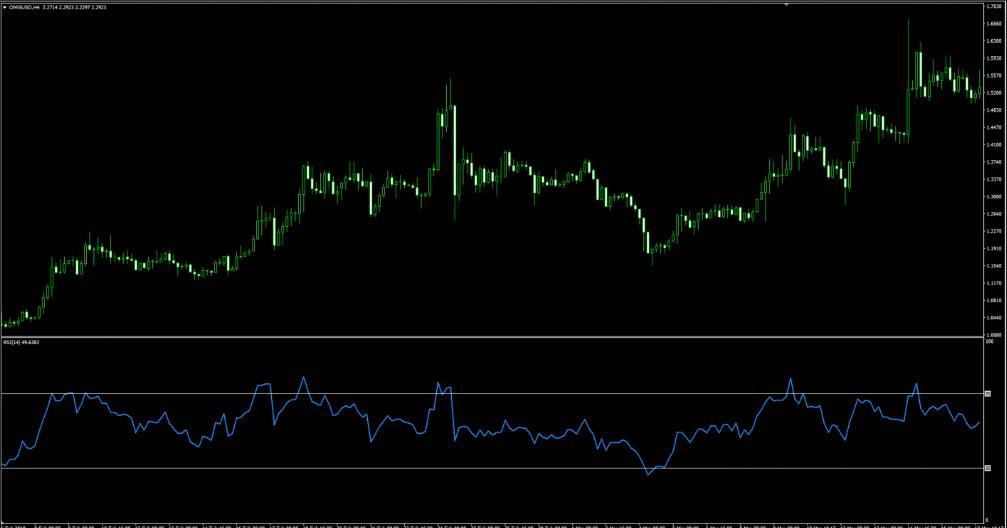

فيما يلي مثال لكيفية ظهور مؤشر RSI:

يمكنك ضبط الألوان والمستويات ، إلخ … حسب رغبتك ، أريد فقط أن تتذكر لأن هذه المستويات مستقرة دون تغيير (من 100 إلى 0) ستكون نقاط قوة ذلك في الأساس من الانعكاسات المحتملة وتكون بشكل أساسي في حالة عدم اتجاه الظروف. في الظروف الشديدة جدًا ، سيكون من المستحيل تحديد هذه النقاط القصوى التي قد تؤدي إلى انعكاس.

المستوى 50 داخل اتجاه

المستوى 50 الذي يقف في المنتصف بين 100 و 0 أو في المنتصف بين 70 و 30. هذا المستوى مهم للغاية عندما نتعامل مع اتجاهات واضحة. سترى عدة مرات عندما يكون الاتجاه حقيقيًا ومستقرًا ، وسيظل مؤشر القوة النسبية RSI دون مستوى 50 أو سيحاول على الأقل الاختراق ولكنه سيفشل وسيهبط مرة أخرى. يمكنك أن ترى تلك الفترات في المثال أعلاه. عندما تبدأ برؤيته تتقاطع مرارًا وتكرارًا ، ستحصل على شروط غير قابلة للتوجه ، سيكون هذا بمثابة تحقق جيد من أن الاتجاه الخاص بك على الأقل في العرض المؤقت قد انتهى (نفس سيكون العكس في الاتجاه الصعودي).

كسر مؤشر القوة النسبية

أحد أكثر استخدامات مؤشر القوة النسبية شيوعًا هو التحقق من الاختراقات ، حيث يحب العديد من المتداولين مزامنة خطوط الاتجاه على الرسم البياني ومؤشر القوة النسبية والدخول في الاختراق ، وهو أمر جيد. أنا شخصياً أفضل أن أرى أن الأنماط التي تم إنشاؤها على الرسم البياني تشبه إلى حد كبير أنماط مؤشر القوة النسبية RSI ، ثم لديك صورة واضحة لمؤشر القوة النسبية في الحركة برمتها ، وبهذه الطريقة يكون أكثر قوة و الاختراق هو أكثر موثوقية.

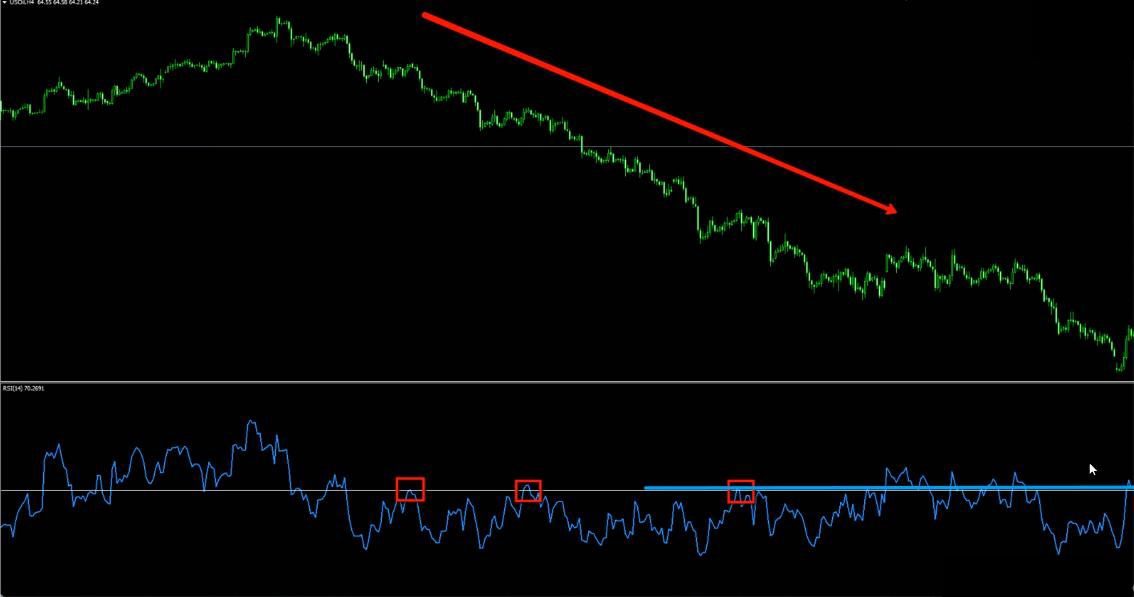

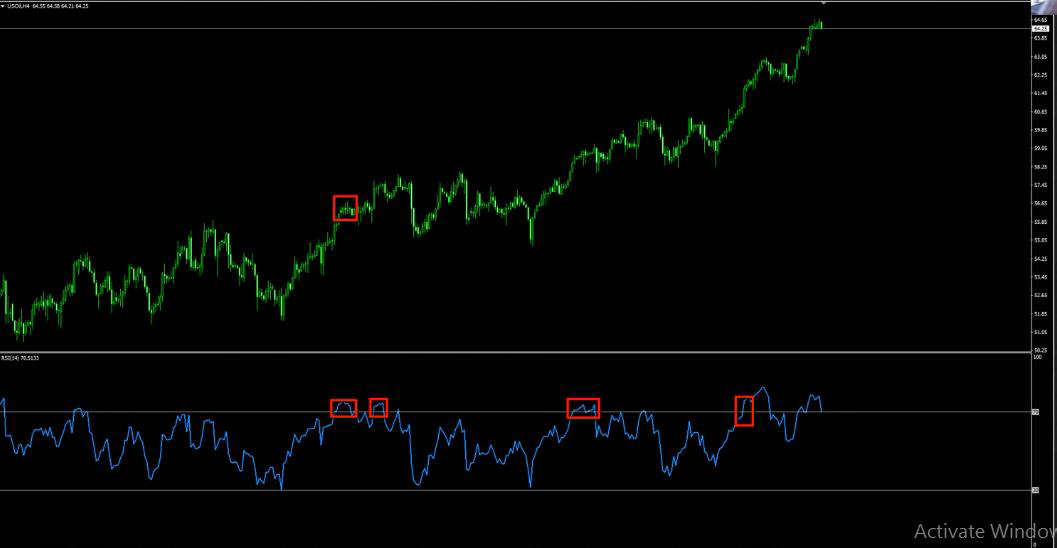

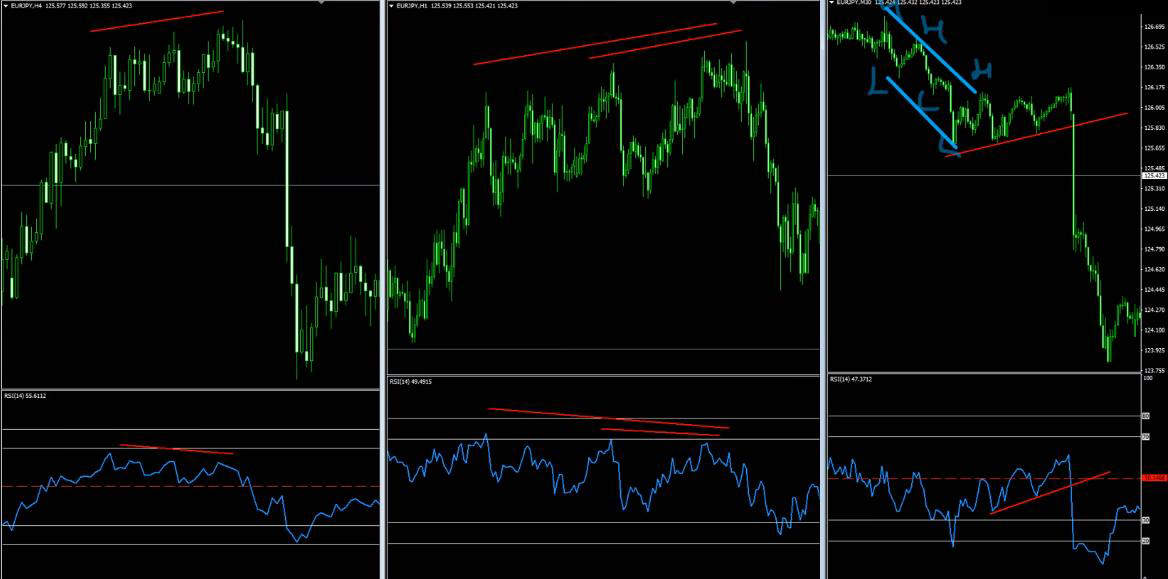

إذا قمت بتوصيل الارتفاعات على الرسم البياني والقمم المرتفعة على مؤشر القوة النسبية فسوف تحصل على نفس النمط إلى حد كبير. يمكنك العثور على مثال أدناه:

على الرغم من أن هذه إحدى أقوى الطرق وأكثرها استخدامًا لمؤشر القوة النسبية من قبل المتداولين ، إلا أنه لا يزال يتعين القيام بها بشكل صحيح وإلا فسوف تشعر بخيبة أمل من ذلك. والسبب في ذلك هو أن الاختراق بحد ذاته يمثل تمثيلًا كبيرًا من خلال قيمة مؤشر القوة النسبية وحركة السعر. ولكن عندما يمكنك الجمع بين ليس فقط الاختراق الحالي ولكن أيضًا حركة السعر بأكملها قبل حدوث الاختراق ، يكون لديك قيمة أكبر بكثير وفرص أفضل لتكون على صواب.

نهايات مؤشر القوة النسبية

يستخدم مؤشر القوة النسبية RSI عادةً في إطار زمني مدته 14 يومًا ، ويقاس على مقياس من 0 إلى 100 مع مستويات مرتفعة ومنخفضة ملحوظة عند 70 و 30 على التوالي. يتم استخدام إطارات زمنية أقصر أو أطول لتوقعات أقصر أو أطول بالتناوب. تحدث المستويات الأعلى والمنخفضة الشديدة – 90 و 10 – بشكل أقل تواترا ولكن تشير إلى قوة دفع أقوى.

افترض وايلدر أنه عندما يتحرك السعر بسرعة كبيرة ، فإنه في مرحلة ما يعتبر ذروة الشراء. وبالمثل ، عندما ينخفض السعر بسرعة كبيرة ، فإنه في مرحلة ما يعتبر ذروة البيع. في كلتا الحالتين ، اعتبر وايلدر رد فعل أو انعكاس وشيك.

أنا شخصياً أستخدم مستويات 80 و 20 حيث أجدها أكثر موثوقية.

RSI – What Not To Do

المنطق الذي نعتقد أنه التجار هو أنه إذا ارتفع بشكل كبير ، فإنه يجب أن يتراجع ، وعندما ينخفض كثيرًا ، يجب أن يتراجع ، هذا المنطق صحيح لأنه عندما يتعلق الأمر بالتداول ، لا شيء يتحرك في اتجاه واحد ، سيكون هناك انعكاسات هنا أو هناك. يُظهر لك مؤشر القوة النسبية مؤشر القوة النسبية للحركة الحالية للغاية مقارنة بالظروف السابقة ، وحقيقة أنه مرتفع جدًا لا يعني أن الاتجاه قد وصل إلى نهايته ، بل يعني ارتفاعه نسبيًا مقارنة بالمستويات السابقة . ليس عليك التسرع لمجرد أن المستوى قد ارتفع ، فهذا لا يعني شيئًا. يمكنك المحاولة ولكنها ليست استراتيجية الاعتماد عليها أو التعامل معها من أجل التداول الحقيقي وتحقيق أرباح ثابتة. تحتاج إلى فهم المنطق وراء المؤشر ، لا يمثل الجزء العلوي نهاية الاتجاه وفي هذا الاتجاه سيكون هذا بمثابة مسار ، سيكون جيدًا وموثوقًا به في النطاقconditions.

مؤشر القوة النسبية – استراتيجية التداول

أحد غرض استخدام المتداولين لمؤشر القوة النسبية RSI هو العثور على الاختلاف (إذا كنت تريد معرفة الاختلاف ، يمكنك الانضمام إلى Divergence University احصل على نسختك المجانية الآن ، هنا). الطريقة التي أستخدم بها مؤشر القوة النسبية هي في إطار زمني متعدد ، طريقتي المفضلة هي الاختلاف في الإطار الزمني المتعدد ومزيج من الاختراق الذي عرضته عليكم من قبل. يمثل هذا التحرير والسرد بشكل أساسي نهجين:

نهاية محتملة لهذا الاتجاه.

التحقق من وجود اختراق محتمل واستمرار في ظروف الانعكاس وبداية اتجاه جديد.

لذا فإنني أحاول أن ألتقط هذه الخطوة لأنها تحدث في بداية الاتجاه النامي المحتمل أو على الأقل في التصحيح العميق لتأتي بعد الاختلاف المحتمل على المدى الطويل.

يمكنني استخدام هذا لأي مجموعة مختلفة من الأطر الزمنية الثلاثة التالية (على سبيل المثال H4 و H1 و M30) يمكنك استخدامه لأي ثلاثة أطر زمنية من اختيارك.

في المثال أعلاه ، إذا بدأنا بأعلى واحد هو الرسم البياني H4 ، فلدينا أعلى مستوياته على الرسم البياني وأعلى المستويات في المؤشر ، مما يشير إلى الاختلاف. في هذه الحالة بالذات ، أذهب إلى الرسم البياني H1 وأتحقق من وجود ارتفاعات وهمية على الرسم البياني متبوعة بأعلى المستويات على مؤشر القوة النسبية أيضًا. ما أريد أن أفعله بعد ذلك هو الحصول على التحرك لأسفل للبدء والتحقق من نفسي بعض الأنماط (كما ذكرت سابقًا ليس فقط خط الاتجاه ولكن أيضًا نمط) أريد أن أرى نموذجي في مؤشر القوة النسبية ويتم الرسم البياني ويمثل نفسه. لذلك لم يحدث الاختراق في نفس الوقت ولكن الحركة برمتها المؤدية إلى الاختراق هي نفسها ، وهذا ما أفضل القيام به. منذ تلك اللحظة أتوقع أن أرى استمرارية جيدة بعد الاختراق.

بالطبع ، من المهم للغاية الحفاظ على نسبة المخاطرة / المكافأة ، فأنت تريد أن تكافأ أكثر من المخاطرة في مثل هذا التداول. لذا ، إذا كنت تخاطر X بمقدار نقطة أو نقود تهدف إلى أخذ 2X أو أكثر في أرباحك وهذا ما نسميه بالتداول الإحصائي.

الآن سأعطيك نصيحة :

قبل أن تجعل نفسك مجرد نمط ، حاول التحقق من أن لديك بداية لاتجاه هبوطي وأنك تقوم بذلك عن طريق إنشاء مستويات أعلى ، أدنى مستويات منخفضة. هذه بداية محتملة للغاية للاتجاه الهبوطي (إذا كنت تريد معرفة المزيد عن حركة السعر هذه ، يمكنك مشاهدة ندوة الويب الخاصة بي هنا).

لذلك هذه هي الطريقة التي أحب العمل بها مع مؤشر القوة النسبية الخاص بي عندما أبحث عن التحقق منه. مؤشري المفضل هو MACD و RSI هو مؤشري المفضل الثاني لهذا النوع من الأغراض (أي بالنسبة للاختلافات وتداول التحقق).

يمكنك مشاهدة فيديو مؤشر RSI – دليل التداول والبرنامج التعليمي هنا:

ندعوك للانضمام إلي في غرف التداول الحية الخاصة بنا ، وتحسين التداول الخاص بك معنا.

كما يمكنك الحصول على واحدة من استراتيجياتي مجانا.

سوف تجد كل التفاصيل هنا

فلاديمير و اسر البدراوى